编者按:

大数据时代下,如何从财务视角抓住事物本质,并借此增加投资成功率,是投资者面临的一项重要课题。为了帮助投资者提高财务专业知识水平,提升财务分析和判断能力,深交所投教中心特别推出“财务知识一点通”系列投教文章,本篇为第二篇,供广大投资者参考。

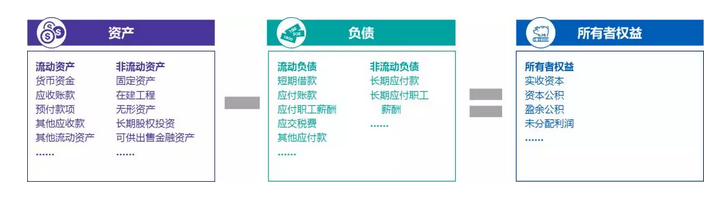

资产负债表主要包括以下三大类别,资产、负债和所有者权益。

在解读这张报表之前,我们先来谈谈以下两大要素与这三类项目的相关性:

1、货币要素

货币资金,俗称“钱”或者“现金”。报表中的资产大多都是为了在未来转化成“钱”而存在的。通俗地讲,能直接转化为钱的是货币性资产,比如应收账款或短期投资,而间接转化为钱的称为非货币性资产,比如存货、固定资产或是无形资产等。

报表中可能会在未来“吸走”企业现金的“杀手们”大都以负债方式存在,比如应付账款、应付员工薪酬、借款等等,而且它们大都是契约义务的具现化变现。

权益则是对应投资者利益的一把标尺。投资者要想真正将权益转化为现金,通常有以下三种方式:第一,出让权益,即卖股票;第二,现金分红,即收股利;第三,清盘,即拆伙分家产。

无论何种商业模式,企业存在的基本形态总是以钱或者负债来换取资产,再通过将资产转化为钱来维系其商业运转。当付出的金钱小于资产转化得来的金钱,则所有者权益(股东利益)提升,反之则下降。

2、时间要素

时间产生价值,同时也滋生风险。一方面,企业通过研发新产品,在一定的时间周期内建立良好的市场地位与口碑,可能将其存货或者固定资产转换为增量现金;另一方面,一旦企业失去竞争力,企业资产转化为现金能力将可能打折,这也就是常见的资产减值或亏损。

以现金为核心,按照资产和负债转化为现金的时间长短,资产负债表中的科目进行了流动和非流动的划分。其中变现能力强、流动速度快的资产被划分为流动资产,而那些需要一年以后才能变现或耗用的资产则会被作为非流动资产。同样的,根据到期偿还日是否为一年以内,负债也被划分为流动负债和非流动负债,以反映企业预期现金支出的期间。从时间的角度来看,权益也可以看成是一项特殊的长期负债,其本金通常只有在企业清算时才需偿还,同时,其不享有固定的利息收入,而是通过参与企业的利润分配获得收益。

明白上述两大要素和资产负债表的关系后,我们就可以谈谈如何利用它们来进一步解读资产负债表。

首先,投资者可以重点关注企业的流动性。

现金为王的商业社会,企业流动性对投资周期长短有很大的参考价值。一般而言流动性主要可以观察以下几个指标:

1、营运资金

营运资金越多,说明企业的短期偿债能力越强。作为绝对值参考,这个指标可以有效衡量企业的活力与发展潜力。

2、流动比率和速动比率

由于营运资金受企业规模变动的影响较大,通常,在对不同规模的被投资企业的流动性进行分析时,流动比率和速动比率更有参考价值。

流动比率为体现企业短期偿债能力的一个基础指标,比率越高,则短期偿债能力越强。但流动比率并非越高越好,若流动比例过高,则表明企业较少进行融资,对流动资产的利用率不高,运营方式比较保守;相对的,若流动比例过低,则表明企业较为激进,偿债压力大,投资者需进一步关注其是否拥有足够的资产偿还债务。

速动比率是对流动比率的补充,是剔除存货影响以后的流动比率。存货在各个行业的周转速度差别较大,例如,在房地产行业,作为存货的商品房因建设周期较长,其周转天数远高于零售行业的快消品。因此,速动比率可供投资者从另一个维度,对不同行业企业的偿债能力进行比较。

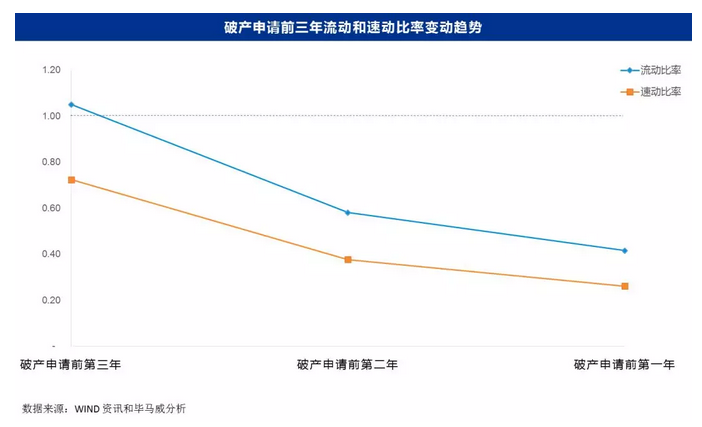

以近年来申请破产的部分上市企业为例,虽然其所处行业不同会导致流动比率和速动比率的绝对值有所差别,但从这些企业的平均流动比率及速动比率来看,在破产申请前的三年均呈现出明显的下降趋势。尤其是从破产申请前第二年开始,这些企业的平均流动比率大多都会跌至1以下,即呈现出流动资产小于流动负债的情形。

因此,流动比率及速动比率作为一个警示标志,可以有效帮助投资者及时关注企业的流动性风险。

我们将在下篇中继续从资产负债表的角度,对企业的经营风险和持续增长能力进行解读。

(毕马威华振会计师事务所杨瑾璐、钱海英供稿)

来源:深交所

免责声明:

上文内容仅供天风证券股份有限公司(以下简称“本公司”)的客户使用。本公司不会因为任何机构或个人接收到上文而视其为本公司的当然客户。上文基于已公开的资料或信息撰写,但本公司不保证该等信息及资料的完整性、准确性。客户不应将上文为作出其投资决策的唯一参考因素,亦不应认为上文可以取代客户自身的投资判断与决策。客户应自主作出投资决策并自行承担投资风险。在任何情况下,上文中的信息或所表述的意见均不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本文中的任何内容所引致的任何损失负任何责任。市场有风险,投资需谨慎。