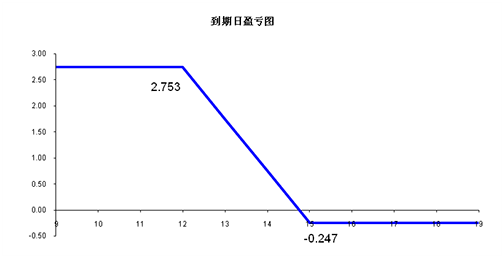

我们再对上述案例中的策略操作进行损益分析。根据下图,我们可以计算出这一策略的盈亏平衡点为14.753元,即12元+(3.551元-0.798元)=14.753元。

当到期日上汽集团价格在12元以下的时候,卖出的12元行权价格的认购期权和买入的15元行权价格的认购期权都毫无价值的过期,投资者取得最大盈利2.753元,最大盈利也即为一开始的权利金之差;

当到期日上汽集团价格在12-14.753元的时候,卖出的12元行权价格的认购期权被行权,买入的15元行权价格的认购期权毫无价值的过期,这个时候投资者都是盈利的,盈利数额在0-2.753元之间,具体盈利数额取决于到期日上汽集团价格;

当到期日上汽集团价格在14.753-15元的时候,卖出的12元行权价格的认购期权被行权,买入的15元行权价格的认购期权毫无价值的过期,投资者出现亏损,亏损额在0-0.247元;

当到期日上汽集团价格在15元以上的时候,卖出的12元行权价格的认购期权被行权,买入的15元行权价格的认购期权也行权,投资者必须以15元价格买入上汽集团,并以12元卖出,加上一开始的权利金之差,投资者会出现最大亏损,最大亏损为0.247元。

特别需要指出的是,尽管我们仍然如同分析备兑开仓、保险策略一样,分析了这一策略的到期日损益情况,但是现实中,当投资者采用这一策略时,很少持有到期。一般情况下,当“卖出的、被高估”的期权价格逐步收敛、回归正常时,投资者就应当寻找一个合适的时候,将这一策略的头寸平掉并获得收益。然后,再在市场中寻找另外一份被高估的期权合约,再进行类似的操作。

从上述分析可以看出,投资者在这种投资策略下,不需要对标的证券进行方向性判断,可以找出被“高估”的期权,然后再进行风险对冲即可,就基本上可以获得无关市场牛熊的收益。