(三)到期日上汽集团股票不同股价所对应的情况分析

1.股票价格上涨,到期日股价达到或者超过行权价格15元。

如图1或表1所示,当上汽集团股票价格达到或者超过15元(期权的行权价格)时,王先生均可以获得最大潜在利润,即1.81元。这是因为,如果在期权到期日上汽集团的股票高于15元的执行价格,认购期权将会处于实值状态,其持有者会行权,王先生作为认购期权的出售者,将会被指派行权,因此,王先生的股票会以15元的价格出售。结果他获得的利润是1.81元,这个利润是权利金0.81元加上股票所得1元计算出来的。请记住:无论股票价格涨得如何高,如果备兑卖出的认购期权被指派,股票就会被按照行权价卖出。因此,股票所得为认购期权的行权价(即15元)和股票购买价(即14元)之间的差额。

2.股票价格维持不变或者小幅上涨,但到期日股价尚未达到行权价格15元

在这种情况下,投资者获得卖出期权的权利金0.81元,同时股票价格小幅上涨,也给投资者带来了一定的账面收益。

由于尚未涨到15元,即期权的行权价,因此该期权到期时仍为虚值期权,到期日一般不会有人提出行权,投资者仍然持有股票,股票的账面盈利在0元至1元之间,具体将取决于股票的实际涨幅。因此,在这种情况下,投资者收益将为0.81元至1.81元之间,具体将取决于股票的实际涨幅。

3.股票价格走低,到期日股价低于14元持仓成本。

在这种情况下,投资者仍将获得卖出期权的权利金0.81元。同时股票价格走低,给投资者带来了一定的账面损失。

由于到期日股价甚至低于持仓成本,所以肯定低于15元,即期权的行权价,因此该期权到期时仍为虚值期权,到期日一般不会有人提出行权,投资者仍然将持有股票,股票的账面损失具体将取决于股票的实际跌幅。

当到期日股价跌至13.19元时,投资者一方面获得权利金0.81元,一方面股票损失0.81元,投资者不亏不赚,因此我们把13.19元称为该策略的盈亏平衡点。

当到期日股价跌至13.19元以下时,投资者一方面获得权利金0.81元,一方面股票损失将超过0.81元,这时候投资者将出现亏损。亏损数额取决于股票的实际跌幅。

再次提醒投资者,以上计算均是以每股股票进行的。因此王教授的总损益均需要乘以合约单位。本例的合约单位为5000。

(四)备兑卖出ETF期权案例分析

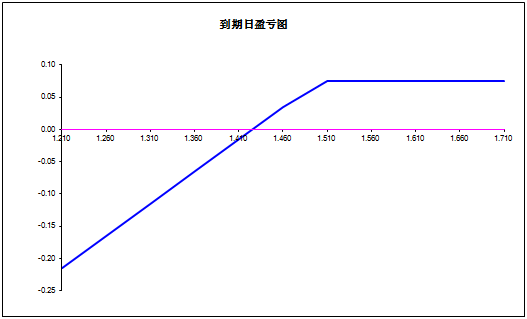

再举另一个用ETF进行备兑开仓的例子。李先生对个股没有太多研究,但是他比较喜欢研究50ETF。3月31日,50ETF价格在1.46元左右,他认为50ETF可能会小幅上涨但涨幅不会很大,如果涨到1.5元左右,他愿意卖出。因此,基于这种判断,李先生决定买入50ETF,并备兑卖出50ETF认购期权。具体操作上,他以每份1.46元价格买入10000份50ETF,并以0.035的价格卖出一份4月到期、行权价为1.5元的50ETF认购期权。

?到期日,该策略的损益图表如图2、表2所示。同样的,为了简单起见,以下分析和计算均忽略了交易成本和期间分红派息的可能性。

?图2:50ETF备兑开仓到期日盈亏示意图

表2:50ETF备兑开仓到期损益计算

到期日不同的50ETF价格所对应的该策略损益情况,分析思路与前一样,此处不再赘述。