编者按:《深圳证券交易所分级基金业务管理指引》(以下简称《指引》)将于2017年5月1日起施行。投资者应关注该规则施行后参与分级基金相关业务权限的变化,合理安排相关交易,防范投资风险。为帮助投资者全面理解、把握分级基金交易规则,充分了解规则实施后可能对分级基金投资产生的影响,本专题对分级基金的运作机制、交易、申购赎回、分拆合并、《指引》内容等进行解读。

1、分级基金的基本概念

分级基金是指通过基金合同约定的风险收益分配方式,将基金份额分为预期风险收益不同的子份额,其中全部或者部分类别份额在交易所上市交易或者申赎的基金。根据基金合同的约定,分级基金的基础份额和子份额之间可以通过分拆、合并进行配对转换。

份额结构:分级基金包括母基金(基础)份额、A份额和B份额,其中A份额和B份额的基金份额配比始终保持约定的比率不变。

收益约定:A份额获得按照基金合同约定的年收益率,基金收益首先分配给A份额,剩余的收益归B份额。

分级基金中三类基金份额的净值关系如下:基础份额净值=A份额参考净值×A份额所占比例+B份额参考净值×B份额所占比例。

2、分级基金的运作机制

分级基金通过在契约中约定收益的方式,将基础份额(母基金)分拆为A、B两种风险收益特征不同的基金。份额配对转换业务,包括分拆和合并两个方面,即指基础份额按约定比例分拆成两类份额;以及两类份额按照约定比例进行配对合并成场内基础份额的行为。因此,分级基金的三类份额可通过份额配对转换业务来实现相互之间的份额转换。

3、二级市场交易

分级基金份额在深交所上市后,投资者可在深交所交易时间使用深圳证券账户通过任意证券公司买卖基金份额,以交易系统撮合价成交。买入基金申报数量应当为100份或其整数倍,申报价格最小变动单位为0.001元人民币。基金交易实行价格涨跌幅限制,涨跌幅比例为10%。

4、场内申购赎回

开放式分级基金的母基金份额可以通过交易所场内进行申购赎回。分级基金的子份额不能单独申购赎回。投资者可在交易时间内使用证券账户通过具有基金销售业务资格的证券公司进行母基金份额的申购、赎回申报。基金管理人或者其委托的登记结算机构负责基金份额申赎结果的确认。

5、分拆合并

开放式分级基金的交易所场内份额可以进行配对转换,具体包括分拆和合并两个方面:分拆是指分级基金份额持有人将其持有的交易所场内母基金份额按约定比例分拆成两类子基金份额的行为;合并是指基金份额持有人将其持有的两类子基金份额按照约定比例合并成交易所场内母基金份额的行为。

6、《指引》主要内容

《指引》主要内容包括:一是投资者适当性管理方面,满足30万元证券类资产门槛条件、通过综合评估并签署《分级基金投资风险揭示书》的个人和一般机构投资者可申请开通分级基金子份额买入和基础份额分拆的权限。二是风险警示措施方面,发生下折算的B类份额在折算基准日基金简称前冠以“*”标识;对可能或已经发生下折算且B类份额溢价较高的分级基金,基金管理人应发布风险提示公告,会员应按照交易所要求及时向投资者提示风险。三是投资者教育方面,基金管理人和会员应充分揭示分级基金的投资风险,加强投资者教育,妥善处理相关矛盾纠纷。四是投资者责任和义务方面,投资者应遵循买者自负的原则,配合会员提供投资者适当性管理相关证明材料并对其真实性、准确性和合法性负责。此外,《指引》进一步明确了分级基金折算业务流程,便于投资者准确了解分级基金的折算机制。

7、《指引》施行后投资者交易及分拆合并权限的变化

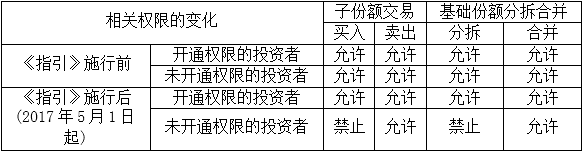

《指引》施行后,未开通权限的投资者将不能进行分级基金子份额买入和基础份额分拆操作;投资者已持有分级基金子份额,但未开通分级基金相关权限的,可以自主选择继续持有或者卖出当前持有的分级基金份额。投资者应关注《指引》施行后参与分级基金相关业务权限的变化,合理安排相关交易,避免由此而产生的风险。

《指引》施行后投资者交易及分拆合并权限的变化